18016091277

欢迎访问EV之家首页!新能源物流车 新能源货车电动物流车 新能源物流车

18016091277

2019-09-12

2019-09-12

浏览次数:8,040 次

浏览次数:8,040 次

第一电动网

第一电动网

来源:上险数

为了多拿补贴,提前上牌,透支销量,迟早是要还的。

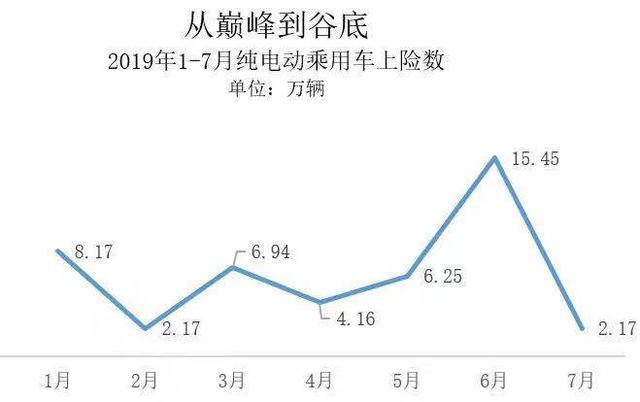

预料之中地,6月的巅峰之后,国内纯电动乘用车上险数(可以视同为上牌量)7月遭遇暴跌——从6月的15.45万辆到7月的2.17万辆,降幅达到86%。

从车企表现看,7月,几乎所有纯电动厂家、品牌和车型上险数都出现大幅下滑。比如,江淮纯电动的上险数从6月的1万多辆跌到7月的25辆;吉利支柱车型帝豪EV的上险数则从6月的1.3万多辆降至7月的105辆。

来源:上险数

新能源汽车购置补贴,只有在车辆销售上牌以后,才能拿到。在刚刚过去的补贴政策过渡期,大量为了享受过渡期政策的车辆上牌。同样地,为了享受208年补贴政策,曾经有更大规模“销量”,实际并没有真实买家,而是厂家、经销商事先上牌,以待后续销售。甚至,还有抢了2016年、2017年补贴的“上牌车”,还以“二手车”名义在市场上待价而沽……

2019年补贴大幅下跌,抢补贴的动力大幅下降,产品也还在调整之中,多种因素叠加,7月上险数暴跌。

1

提前上牌

为什么6月狂飙之后,7月暴跌?

2019年6月,国内纯电动乘用车上险数环比大涨1.5倍,达到15.44万辆;7月,上险数环比大降86%,跌倒2.17万辆。

来源:上险数

在不少业内人士看来,超常发挥的6月已经提前锁定2019年纯电动乘用车上险数冠军月,后半年不会再有超过甚至持平6月战绩的月份。不过,7月数据触底之后,随着8月库存逐渐消化,9月之后的上险数有望逐步恢复。

最痛苦的还是7月和8月。

程先生是某主流纯电动乘用车企的经销商,曾负责当地多家该品牌4S店的销售工作。他告诉《电动汽车观察家》,为保证销量,实现利益最大化,几乎所有厂家都会尽可能将政策用到极致。

以该厂家为例,据他介绍,厂家要求经销商在6月25日,即新能源汽车补贴过渡期结束之前,提前为一批新车上网约车牌照,手续全部办完。网约车之外的非营运车呢?经销商通常的做法是,以企业员工名义,在同样的时间节点之前为大批车辆上牌。

对于部分大经销商,厂家还会给其特别的金融方案,支持其带牌卖车。只有如此,厂家才能抢到最后一波补贴政策红利。

享受原本存在的政策红利,按理说没毛病。但问题是,提前上牌的这些车,不论是营运性质或者非营运性质,都难以顺利转卖到终端用户手中,最终成为“库存车”。

程先生透露,他所在的城市是限行限购城市,纯电动汽车市场以营运类车辆为主。但目前,该城市已经上牌,但没有消化给驾驶员的“库存车”至少有1万多辆。即便如此,厂家仍在继续为纯电动网约车上牌,进一步增加了“库存车”数量。

程先生表示,对于提前上牌的非营运类纯电动车,后期去库存的唯一方法是低价转卖给消费者。和新车相比,这种价格便宜的“新二手车”,实际公里数为零,也会有不少消费者愿意购买。

比如,某品牌纯电动乘用车已经上了网约车牌照,以“新二手车”的身份出现在微信朋友圈,该车官网价格13万元起,上牌之后只卖11万多元。

另一位纯电动乘用车经销商辛先生也表示,当地的经销商基本上都压着库存,在库存车消化完之前,新上牌的车数量不会太多。“大家都在消化库存,6月的库存到现在还没有消化完。”他说。

2

经销商:

库存积压VS无车可卖

库存车多,首先承压的是经销商。

程先生介绍,厂家在制定好当年的产能计划和销售目标之后,会将销售任务分摊给各地区的经销商,而任务量完成情况和厂家对经销商的考核直接挂钩。如果无法完成最低任务额度,相关考核项就记零分。

按照程先生代理品牌的厂家规定,假设当月最低销售标准是150辆,即便卖出149辆,考核也算零分。考核不及格,导致经销商无法从厂家那里获得预期的折扣价。

但在实际操作过程中,在月初和月中卖车时,经销商通常无法预估本月的销量,很有可能已经提前把折扣让给了消费者。下个月结算时,如果厂家给的折扣比例低于零售时的数额,经销商只能认亏。

那么,7月的“库存月”,电动汽车经销商表现如何?

程先生透露,已经过去的7月,当地除了极少4S店能完成厂家的销售任务,绝大多数4S店都只完成了最低任务指标的一半。即便是该厂家的直销店,虽然享有批发车辆不需要提前打款的特别待遇,没有资金压力,也无法完成卖车任务。

为什么?

程先生解释,按照行规,库存基数(厂家进货量和经销商销售量)保持1.5上下比较正常。如果超过警戒线,厂家通常不会继续给经销商批发新车。他分管的4S店,7月的销售任务勉强完成,但库存基数也超过了2。

这种考核方式导致的结果就是,一方面,经销商有大量已经上牌的库存车卖不动,另一方面,消费者想买新车,经销商却无车可卖。而且,对于非直销店而言,前期为突击上牌打款提车,提到车却卖不出去,成了难以脱手的“二手”“库存车”,资金压力非常大。

“因为囤新能源汽车而倒闭的经销商不在少数,毕竟都是真金白银的投入。只有不干新能源了,才能爬出这个坑。”辛先生说。

辛先生告诉《电动汽车观察家》,除了通过经销商渠道去库存,厂家也会直接操作。

最常见的方式之一是,厂家注册一家全资子公司,或经销商成立一家全资子公司,该公司向厂家拆解一笔资金,用于定向购买厂家的电动汽车。如此一来,日后可以将资产打包,连车带公司卖给大客户,既能免于让这批突击上牌的车背上二手车的身份,又能达到去库存的目的。

“要想去库存,行业里有七八种操作途径,这些都是公开的秘密。”辛先生说。

3

看未来:

谷底已过,巅峰不再

电动汽车的销量走势,很大程度上取决于政府的补贴政策和厂家的定价政策。

一方面,6月25日之后,补贴政策的指挥棒效力极大弱化,各车企的销量有望趋于平稳。另一方面,补贴过渡期刚过的7月,所有厂家都在等待友商的定价政策亮牌。

“对手涨,我就涨;对手不涨,我也要咬牙坚持。否则,对手咬牙不涨价,我一涨,价格优势和用户就到对手那边去了。因此,谁都不能松劲儿。”程先生这样形容厂家在7月和8月的心理状态。

厂家的定价政策迟迟不出,部分经销商就出现“手里有车,不会卖”的怪像——与其担着卖车亏损的风险,不如攥在手里不卖。

不过,程先生分析,7月和8月之后,库存车逐步消化,厂家的定价政策也逐步明朗,再加上传统“金九银十”的叠加效应,9月开始,电动汽车的销量有望逐步回升。在他看来,电动汽车6月的巅峰不再有,7月暴跌的景象可能也不会重来。

根据乘联会发布的数据,2019年8月,纯电动乘用车销量虽然同比继续下降,但环比增幅已经超过15%。8月的纯电动乘用车上险情况如何,是否也能上涨,我们在《中国新能源汽车产业观察》(2019年8月试行版)中将有分析。

另外,安信证券研究中心新能源首席分析师邓永康的调研显示,几家主流电池企业上半年一度关停的几条产线已经排产,9月之后的新能源汽车链条企业排产和销量都呈上升趋势。

不过,在辛先生看来,虽然7月暴跌的景象不太可能重演,但整体来看,2019年的电动汽车销量仍然不乐观。一大原因是,电动汽车消纳大户——网约车企业的需求可能正在收缩。

据他透露,目前,某网约车巨头已经在全国范围内停止融资租赁业务(个人通过信用贷款购车,挂网约车公司牌照),而改为经营租赁业务(网约车公司自出资金购车,成为自持资产)。这样一来,网约车企业很有可能减少购车数量,以规避资产增加带来的潜在风险。

不论如何,6月25日大限已过,7月过后,电动汽车市场可能不会再有更差的表现。但2个月之间,从巅峰跌入谷底的上险数据,已经让我们看到非常规上牌对市场和相关企业的巨大作用力。

电动汽车企业仍然在大量产出新车,但真实消费不多,如同千军万马闯隘口,还有大量“库存车”堵在隘口前。不消化掉这些“新二手车”,真正的新车根本无法进入市场。

行业交流请扫下方微信

扫一扫,即刻进行对话